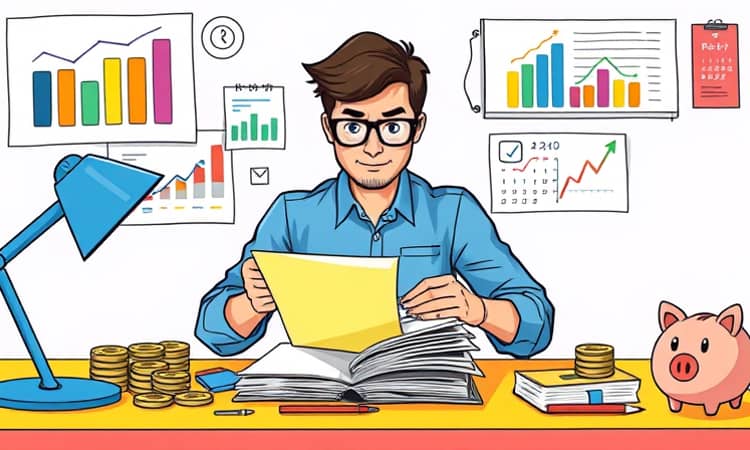

Contrair um empréstimo pode representar um novo fôlego para projetos e emergências, mas também impõe responsabilidades concretas que demandam disciplina e planejamento. Após a liberação dos recursos, é fundamental não se deixar levar pela sensação de alívio e adotar uma postura estratégica para evitar inadimplências e garantir a saúde financeira a longo prazo.

Este guia completo irá conduzi-lo por cada etapa do processo de organização, desde a análise inicial da sua realidade financeira até o estabelecimento de metas futuras, passando pela criação de uma reserva de emergência e o monitoramento constante do seu orçamento.

Análise Inicial da Situação Financeira

O primeiro passo é realizar um levantamento detalhado de todas as receitas e despesas mensais. Identifique fontes de renda fixas e variáveis e categorize cada dispêndio. Divida-os entre essenciais (moradia, alimentação, contas básicas) e supérfluos (lazer, assinaturas, compras não planejadas).

Ferramentas como planilhas personalizadas ou aplicativos como PicPay, Mobills, Guiabolso e Organizze podem facilitar o registro de cada movimentação em tempo real. Um controle rigoroso cria uma visão clara das prioridades e ajuda na decisão consciente sobre onde cortar gastos.

Entendimento das Obrigações do Empréstimo

Estude o contrato de empréstimo e compreenda todos os detalhes: valor das parcelas, taxas de juros, sistema de amortização e prazo de pagamento. Calcule o impacto desse novo compromisso no seu orçamento, somando o valor das parcelas ao total de despesas mensais.

Esse cálculo revela se será necessário ajustar outras contas e quanto espaço existe para flexibilidade. Lembre-se de que o pagamento das parcelas deve ser prioridade absoluta entre as despesas, evitando multas e encargos adicionais que podem comprometer ainda mais o orçamento.

Planejamento Financeiro Após o Empréstimo

Com as obrigações claras, atualize seu orçamento doméstico inserindo as parcelas do empréstimo como despesa fixa. Estabeleça categorias de gastos, definindo limites e acompanhando-os semanalmente.

Para reduzir riscos de atrasos, configure débitos automáticos em conta corrente. Essa prática garante maior segurança no pagamento e reduz a chance de esquecer ou adiar parcelas, evitando juros por atraso.

Redução de Gastos e Controle de Despesas

Revisar e cortar despesas não essenciais é crucial para liberar recursos destinados ao empréstimo. Analise serviços de assinatura, planos de telefonia, pacotes de TV e outros gastos que podem ser ajustados ou temporariamente suspensos.

- Avalie opções mais econômicas em serviços domésticos;

- Negocie tarifas de internet e telefone;

- Substitua refeições externas por preparações caseiras;

- Revise gastos com transporte e explore alternativas econômicas.

Se você tiver dívidas de alto custo, como cheque especial e cartão de crédito, considere consolidá-las em um empréstimo com juros mais baixos ou renegociá-las em plataformas como Serasa Limpa Nome para obter descontos de até 90% nos débitos.

Criação de Reserva de Emergência

Manter um fundo de emergência robusto evita que imprevistos gerem novas dívidas. Destine uma parte do orçamento, mesmo que pequena, para esse propósito. O ideal é acumular valor equivalente a 3 a 6 meses das despesas básicas.

Esse capital garante tranquilidade em situações inesperadas, como manutenção de carro, despesas médicas ou perda temporária de renda.

Aumento de Receitas

Para acelerar a quitação do empréstimo e aliviar o orçamento, busque formas de renda extra. Oferecer serviços baseados em suas habilidades ou hobbies pode ser uma alternativa lucrativa.

- Venda de itens usados em bom estado;

- Aulas particulares ou consultorias;

- Produção artesanal e venda online;

- Serviços temporários de entrega ou freelancing.

Além de compor o caixa, essas atividades podem se transformar em fonte de renda contínua, auxiliando no alcance dos seus objetivos financeiros.

Monitoramento e Ajuste Contínuo

Organizar as finanças não é uma tarefa pontual, mas um processo dinâmico. Revise seu orçamento mensalmente, comparando o planejado com o realizado. Ajuste categorias de gastos conforme mudanças na renda ou nas necessidades.

Defina metas de médio e longo prazo após a quitação do empréstimo, como iniciar investimentos, comprar um imóvel ou planejar aposentadoria. O acompanhamento constante e a reavaliação de prioridades promovem um ciclo virtuoso de aprendizado e fortalecem a disciplina financeira.

Ao seguir esses passos de forma consistente, você não apenas quitará seu empréstimo sem estresse, mas também conquistará maior autonomia e segurança financeira para projetar o seu futuro com confiança.

Referências

- https://www.sicredi.com.br/site/blog/educacao-financeira/organizacao-financeira-10-dicas-colocar-ordem-suas-contas/

- https://meutudo.com.br/blog/dicas-para-organizar-as-financas/

- https://www.creditas.com/exponencial/como-sair-das-dividas/

- https://blog.picpay.com/organizacao-financeira-e-renegociacao/

- https://blog.bb.com.br/financas-pessoais-e-empresariais-dicas-para-organizar-e-otimizar-o-seu-orcamento/

- https://bdmgorienta.bdmg.mg.gov.br/pos-credito-dicas-para-uma-organizacao-financeira-saudavel

- https://www.serasa.com.br/limpa-nome-online/blog/organizar-despesas/